미국 주식 투자를 한지 이제 횟수로 4년이 되어 갑니다.

남들보다 늦게 주식 투자를 시작하여 제대로 공부하지 않고 투자를 하다 보니, 사실 적자를 보고 있습니다.

다양한 주식 투자에 관한 서적 읽고 있지만 뮤추얼 펀드 상식을 여러모로 제대로된 장기 투자를 해야 하는 이유를 설명한 책입니다.

https://www.aladin.co.kr/shop/wproduct.aspx?ItemId=117666248

뮤추얼 펀드 상식

저자 존 보글은 인덱스 펀드의 창시자이자 세계에서 가장 큰 뮤추얼 펀드 회사인 뱅가드 그룹의 설립자로 인덱스 펀드와 낮은 수수료로 금융의 혁신을 이룩했다. 주식시장은 이길 수 있는 게임

www.aladin.co.kr

미국 주식을 장기 투자해야 하는 이유를 알고 싶다면 반드시 이 책을 한번 읽어보거나 존 보글의 책을 읽어보시길 권해드립니다.

존 보글(John C. Bogle)

https://en.wikipedia.org/wiki/John_C._Bogle

John C. Bogle - Wikipedia

From Wikipedia, the free encyclopedia American investor and business magnate (1929–2019) John Clifton "Jack" Bogle (May 8, 1929 – January 16, 2019) was an American investor, business magnate, and philanthropist. He was the founder and chief executive o

en.wikipedia.org

보글은 1951년 프린스턴 대학교 경제학을 Magna Cum Laude로 졸업했다. 학부 시절 우연찮게 Fortune지의 뮤츄얼 펀드 산업에 대한 글을 보고 보글은 졸업 논문으로 <뮤추얼 펀드의 경제적 역할: The Economic Role of the Investment Company>을 작성했는데 이는 당시 태동기(~3 Billion USD / 3.6조원)에 있던 뮤츄얼 펀드 산업에 대한 논문이었다.

이 논문은 당시 펀드 업계의 큰손이었던 웰링턴 펀드(Wellington Fund)의 창업자인 월터 모건(Walter Morgan)의 눈에 띄어 보글은 1951년 졸업 후 웰링턴 펀드에 입사해 커리어를 시작했다. 보글에 대한 모건의 신뢰는 처음부터 두터웠는데 입사 전부터 모건은 보글에 대해 다음과 같이 평했다.

인덱스 펀드는 전체 시장을 추종하기에 빈번한 포트폴리오 조정이 없다. 한 마디로 매수(BUY) 하고 기다릴(HOLD) 뿐이다. 그러므로 펀드 내에서 추가적인 비용이 발생하지 않아 저비용으로 펀드 운용이 가능하다. 그리고 비용이 낮을수록 펀드의 수익률은 시장 전체의 수익률에 수렴해 펀드의 수익률이 곧 시장의 수익률이 된다. 비용의 횡포를 피함과 동시에 복리의 마술을 극대화시키는 것이다.

1975년 보글은 Vanguard를 설립하고 다음 해에 최초의 인덱스 펀드(Index Fund)를 선보였다. 모교인 프린스턴 대학교를 졸업한 이후 다른 업계에 한 눈을 팔지 않고 자산운용(Asset Management)이라는 한 길만을 고수했다. 물론 그 이후로도 보글은 2019년 1월 타계하기 전까지 금융인으로서 왕성한 활동을 했다. 처음부터 끝까지 보글은 전통적인 금융인이었다.

하지만 여기 조금 다른 선구자가 있다. 보글이 창조한 S&P 500 인덱스 펀드 개념을 기반으로 미국증권거래소(AMEX: American Stock Exchange)에 상장시켜 마치 주식처럼 거래할 수 있게 만든 장본인이다. 그의 이름은 네이트 모스트(Nathan Nate Most)이며 최초의 ETF인 SPDR S&P 500 ETF(SPY)의 창시자다.

모스트가 했던 생각이 바로 펀드를 마치 주식처럼 자유자재로 거래할 수 있게 거래소에 상장시키는 것이다. 이렇게 되면 거래소는 펀드라는 신상품을 얻게 된다. 그리고 펀드 산업은 성장하는 산업이기에 펀드의 개수는 늘어나는 추세다. 동시에 사람들은 지금까지 자유자제로 거래가 불가능했던 펀드를 매일 거래하고 싶어 한다. 결국 이는 거래량의 증가로 귀결돼 궁극적으로 AMEX의 이윤 증대를 뜻한다.

지금 보면 그리 참신한 생각이 아닐 수 있다. 하지만 당시에는 천재적이었던 것이 펀드를 상장시키는 생각을 누구도 하지 못했다. 그리고 모스트가 이런 발상을 할 수 있었던 이면에는 Commodities Man으로 활동했던 경력이 있다. 간단히 표현하면 Most는 마치 펀드를 원자재 거래의 창고 그리고 주식과 같은 펀드 내의 개별 자산을 창고 안의 원자재 실물로 간주한 것이다.

미국 주식에 투자하라

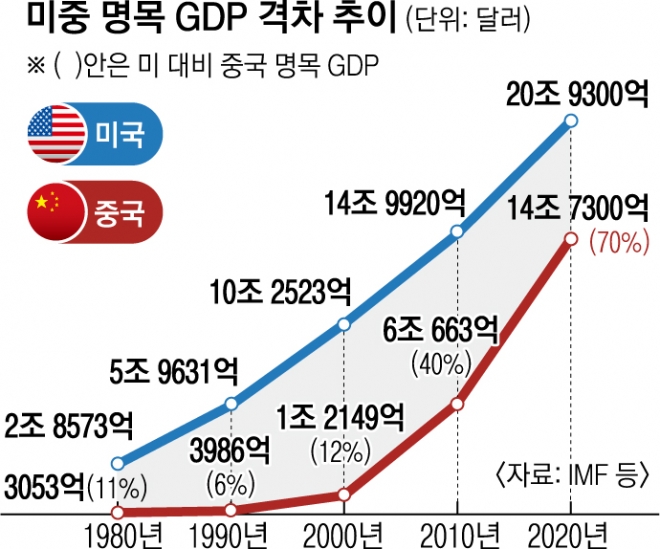

미국의 GDP는 장기적으로 우상향 한다.

AI 시대에 미국은 앞으로도 계속 성장할 것이다.

https://www.seoul.co.kr/news/newsView.php?id=20210302019019

中 GDP, 美의 70% 돌파 “7년 뒤 세계 1위 오를 것”

전년보다 3% 늘어 100조 위안 넘어 방역 성공에 세계 유일 플러스성장 ‘코로나 대처 미흡’ 美는 2.3% 줄어, 미중 간 패권경쟁이 갈수록 치열해지는 가운데 지난해 중국의 명목 국내총생산(GDP)이

www.seoul.co.kr

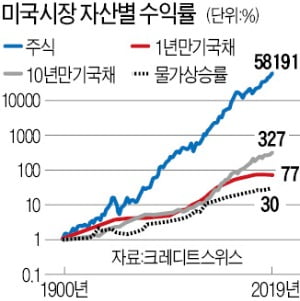

전 세계 주식의 연평균 수익률은 5.2%

크레디트스위스(CS)가 발표한 ‘크레디트스위스 글로벌 투자 수익 연감 2020’에 따르면 1900년 이후 21개국의 주식시장 수익률은 연평균 5.2%인 것으로 나타났다. 같은 기간 10년 만기 채권(2.0%), 1년 만기 채권(0.8%)의 연평균 수익률을 크게 웃돈다.

범위를 과거 10년으로 줄여도 주식의 성과는 두드러진다. 주식은 연평균 7.6%의 수익을 거둬 10년 만기 채권(3.6%)보다 두 배 이상의 수익을 올리는 것으로 나타났다. 크레디트스위스는 “120년간 1년 만기 채권에 투자했을 때보다 주식을 담은 것이 165배 더 벌 수 있었을 것”이라고 설명했다.

https://www.hankyung.com/article/2020030166881

그래도 답은 주식…120년간 주식투자했다면 연평균 5.2% 수익

그래도 답은 주식…120년간 주식투자했다면 연평균 5.2% 수익, 채권·부동산·금 등 다른 투자보다 수익 높아

www.hankyung.com

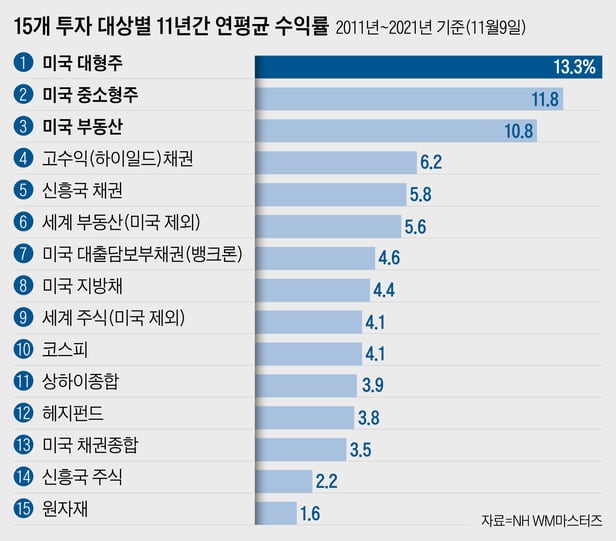

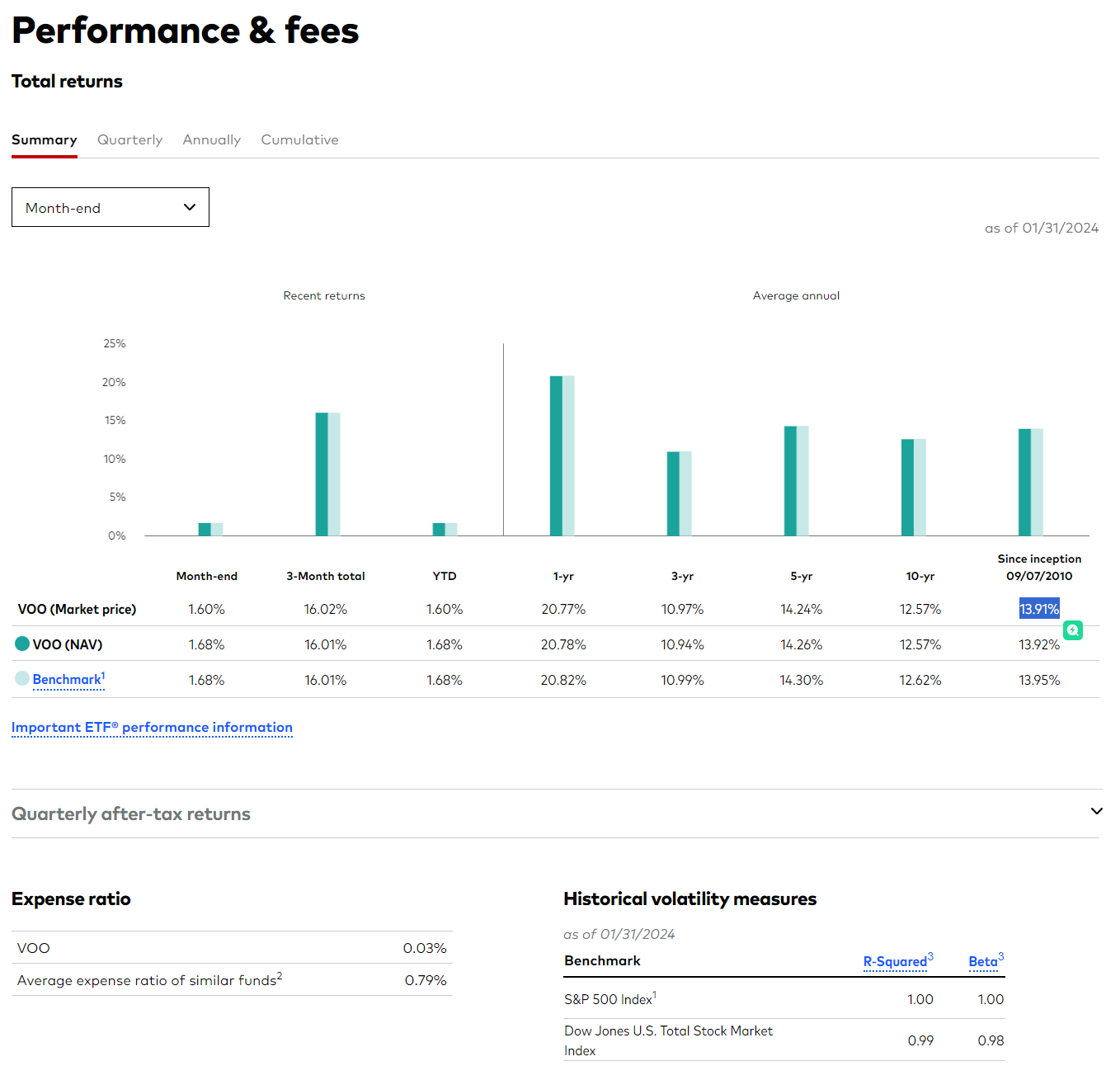

미국 대형주의 연평균 수익률은 13%

미국 대형주의 11년간 연 평균 수익률이 13.3%로 1위였다. 미국 대형주 지표로는 미국 500대 기업 시가총액 주가 지수인 S&P500을 사용했다. 수익률 2위(11.8%)와 3위(10.8%)도 미국 중소형주(러셀2000지수)와 미국 부동산(다우존스미국부동산증권지수) 등 미국 투자 자산들이 차지했다.

https://www.chosun.com/economy/stock-finance/2021/11/17/ZM2DT66OLJG4LGZE4JJCWX4A4U/

미국 대형株가 답이었다, 11년간 年평균 수익 13%

미국 대형株가 답이었다, 11년간 年평균 수익 13% 글로벌 투자처 15곳중 수익률 최고 美 중소형주·부동산이 2·3위

www.chosun.com

신흥국 주식은 11년 평균 수익률이 2.2%로 둘째로 나빴다. 신흥국이 글로벌 금융 불안에 취약하고, 원자재 의존도가 높기 때문으로 분석된다. 신흥국의 큰 부분을 차지하는 중국 증시는 지난 2015·2018년 두 차례 큰 하락 폭을 기록했다. 주식 투자 열풍에 커진 거품이 정부 규제로 꺼지면서 일어났다. 2018년에는 미·중 무역 분쟁 등 국제 정치 요소도 작용했다. 상하이종합지수는 2015년 6월 8일 고점(5131.88)에서 하락해 2000~3000선을 오가고 있다. 평균 수익률은 3.9%로 11위에 머물렀다.

회전율이 낮은 저비용 인덱스 펀드에 투자하라

복리의 마술(Compound of Interest)

위의 차트는 복리의 마술을 직관적으로 이해하기 위한 예시다.

가령 미국 주식에 1,000$을 투자하고 매년 10% 수익을 냈다 하면 처음 자산이 2배가 되는 시점(2,000$) 까지는 7년이 소요된다. 하지만 초기 투자금 대비 3배가 되는 시점은 12년이다. 즉 2,000$에서 3,000$이 되는 데에는 5년이 소요되는 것이다. 그리고 이는 지속적으로 짧아지는데 초기 원금 대비 6배에서 7배가 되는 기간은 2년에 불과하다. 즉 시간이 지날수록 자산이 불어나는 속도가 가속화되는 것이다.

발행시장과 유통시장

ETF는 주식처럼 거래되는 인덱스 펀드다. 그래서 ETF는 일반적인 주식도 아니고 펀드도 아닌 독특한 구조를 지닌다. 그중 하나가 바로 발행 시장(Primary Market)과 유통 시장(Secondary Market)에서 모두 거래되는 특징이다.

가령 투자자 A가 Apple 주식에 투자를 한다고 생각해 보자. 그럼 투자자 A는 유통 시장(거래소라는 장내 시장)에서 거래되고 있는 Apple 주식을 사는 거다. 그리고 Apple 주식이 유통 시장에서 거래되기 위해선 최초에 Apple이란 기업의 주식이 IPO(Initial Public Offering: 주식공개상장)를 통해 발행되어야만 한다. 혹은 그 이후에 Apple의 CEO 팀 쿡이 주식의 증자를 통해 주식을 추가로 발행할 수 있다. 두 경우 모두 발행된 신규 주식은 발행시장에서 흘러 유통시장으로 들어가 일반 투자자들 사이에서 거래된다.

ETF 내에서 자산의 거래가 발생하지 않는다는 것은 무엇을 의미하는가?

바로 인덱스 펀드를 넘어서는 세금 효율(Tax Efficiency)이 있음을 의미한다. 간단히 말해 1 거래는 1에 해당하는 비용을 의미하는데 ETF에서는 1의 거래조차 최소한으로 억제한다. 이것이 바로 ETF가 깡통이라는 진정한 의미다.

ETF의 투명성

ETF는 투명하게 납입자산구성내역(PDF: Portfolio Deposit File)을 통해 대중에 공개된다. 사후에나 포트폴리오 확인이 가능한 일반적인 펀드와 달리 ETF는 실시간으로 확인이 가능하다.

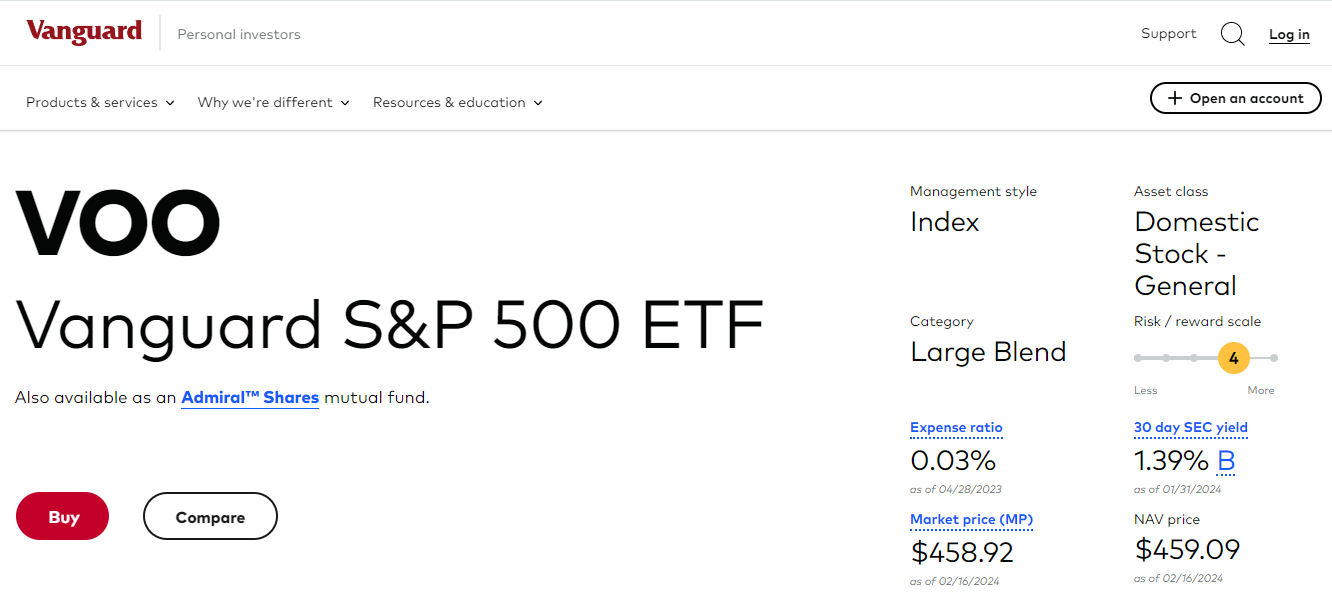

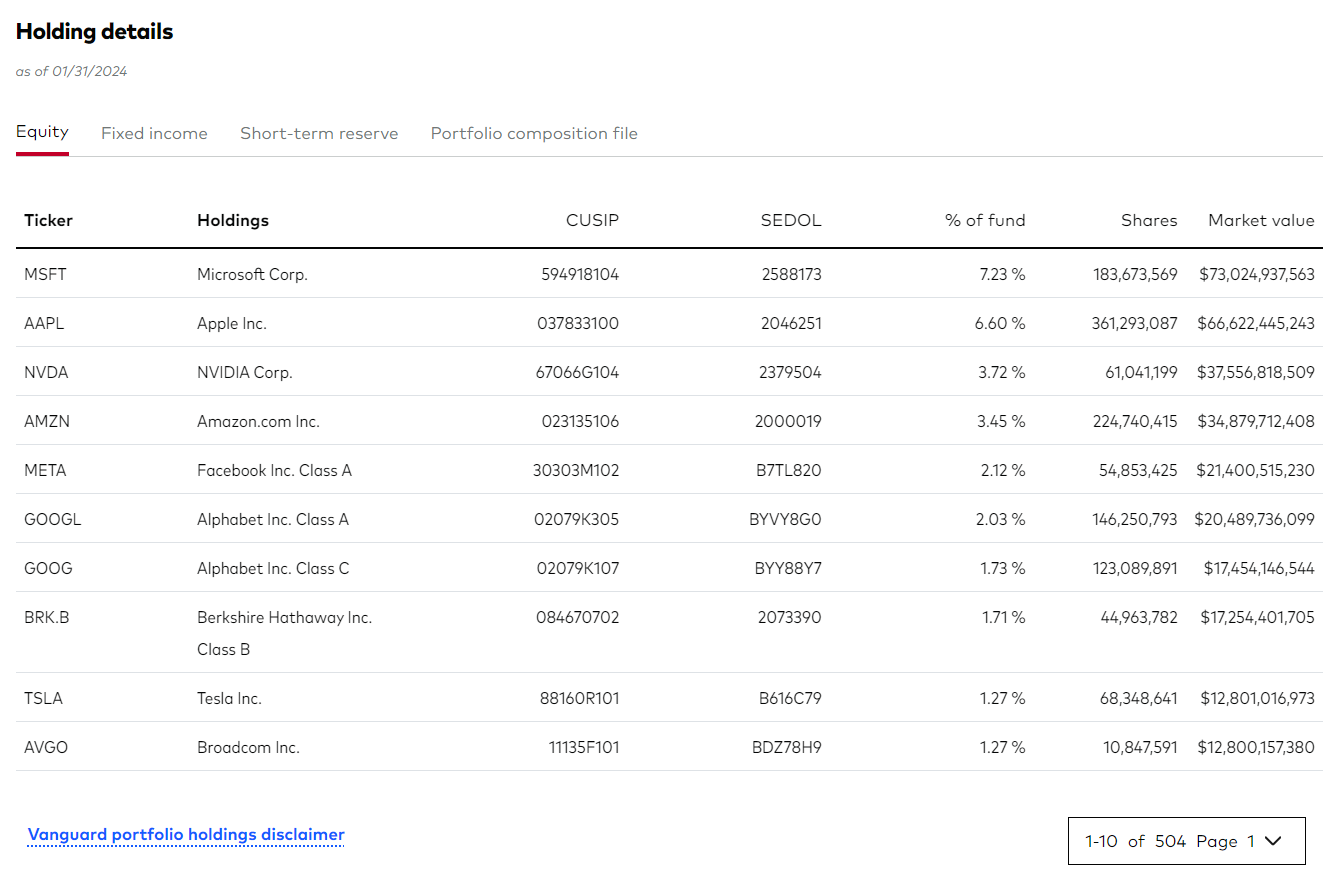

Vanguard ETF VOO

https://investor.vanguard.com/investment-products/etfs/profile/voo#overview

설정 후 지금까지 13.91%의 수익률을 보여주고 있으며, 최근 10년의 수익률은 12.57%이다.

이 ETF의 관리 스타일은 Index 이며, 운용보수는 0.03% 이다.

아울러 최근 가장 많이 성장하고 있는 주식을 고르게 담고 있어 좋은 퍼포먼스를 보여주고 있다.

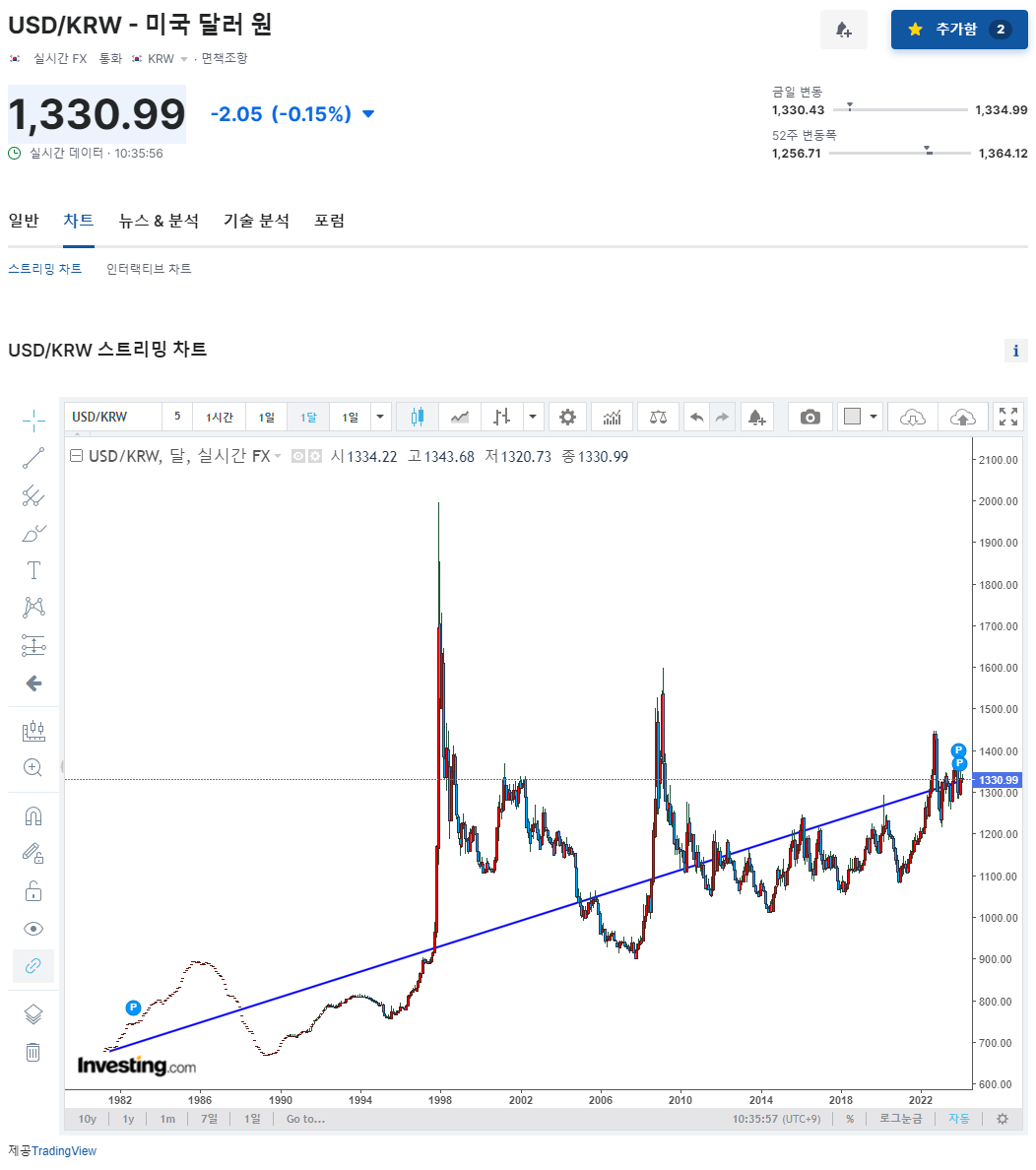

원/달러 환율의 변화

원/달러 환율을 계속 높아지고 있습니다. 10년 뒤에는 1,400 ~ 1,500원대가 평균이 되지 않을까 싶습니다.

https://kr.investing.com/currencies/usd-krw-chart

https://kr.investing.com/currencies/usd-jpy-chart

https://kr.investing.com/currencies/usd-cny-chart

'Books in Life > 2024' 카테고리의 다른 글

| 핸즈온 머신러닝 - 2판 (0) | 2024.03.06 |

|---|---|

| PM 인터뷰의 모든 것 (0) | 2024.03.04 |

| 나는 부동산과 맞벌이한다. (1) | 2024.02.27 |

| 부동산을 공부할 결심 (0) | 2024.02.17 |